Dow JonesのVenture Sourceから2009年Q3のVC業界統計データが発表された。残念ながらQ3は再び落ち込んだ。

引用: So much for that venture capital recovery

VentureBeat 2009/10/16

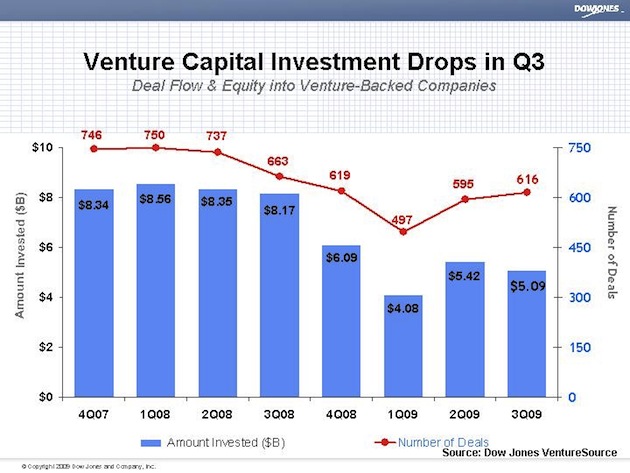

... VCs invested $5.1 billion in 616 deals during Q3. That’s down 38 percent from the $8.2 billion invested during the same period last year, a drop you’d expect. But it’s also down 6 percent from Q2, when VCs invested $5.4 billion, so if there’s going to be a recovery, it isn’t here yet.

... Later-stage deals are becoming a larger piece of the pie, representing 40 percent of all deals this year compared to 33 percent last year. Deals are getting smaller, too, with a median deal size of $5 million, compared to $7 million last year.

2009年Q3の米VC投資額は$5.1Bとなり、前年同期比38%のダウン、2009Q2と比べても6%減となった。レーターステージ投資が増え、投資サイズも小型化している。

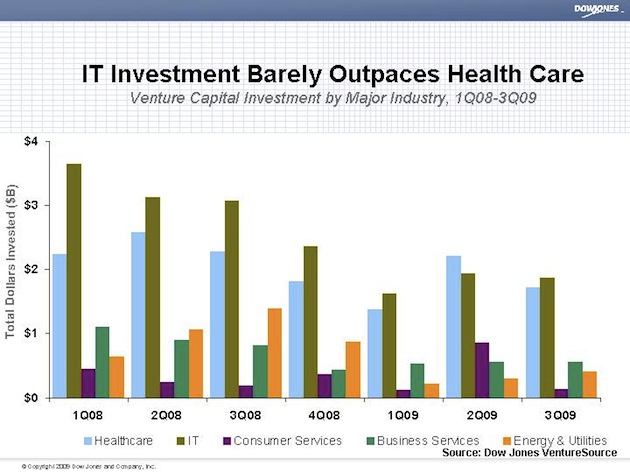

... information technology (IT) reclaimed the top spot after being overshadowed by health care last year. Within that IT umbrella, it looks like Web 2.0 investments are continuing — in fact, they beat traditional software investments for the first time.

... On the other hand, investment into renewable energy, another industry that’s getting a lot of headlines in the tech world, fell 73 percent to $343 million.

セクターで見てみると、IT分野が相変わらず多いが、ITは2008年と比べても落ち込みが激しく、ようやく下げ止まったという感じだ。ITの中ではWeb系企業が引き続き多く、ソフトウェアよりも大きくなったようだ。クリーンテックは2008年の異常な金額に比べたら控えめだが、これも下げ止まりから徐々に回復しているように見える。

総じて言えることは米VC業界はまだ調整局面を脱しきれていない。ファンドそれぞれに固有の事情はあろうが、多くのVCに共通した事情として下記のエントリーが参考になる。半年前に書かれたものだが、事態はほとんど変わってないと思われる。

引用: Q1 venture investing numbers not as dire as they look

April 24, 2009, by Jorgen Lindqvist

- Venture capitalists were asked to stop investing.

Major limited partners (LPs), or investors in funds, asked their private equity (PE) partners to slow down investing and reduce the number of capital calls. Various LPs had engaged in a popular strategy of accumulating debt, and they did not have the cash on hand to honor every investment commitment after both the equity and debt markets collapsed. The number of first time investments fell by 65 percent from Q1 08 to Q1 09 as venture firms stopped making capital calls in order to preserve relationships with the LPs.

- New compliance rules tied up venture capitalists.

In Q1 09, a large number of LPs asked their PE partners to comply with a mark-to-market accounting rule, FAS 157, which is better at valuing mature private companies with public market comparables than six-month-old startups. Venture capitalists were forced to go through both a time-consuming exercise to value their portfolio and a process to figure out the FAS 157 reporting strategy, distracting partners from new investment opportunities.

- Cash-strapped portfolio companies needed saving.

Only the best portfolio companies could raise money from new investors in Q1 2009. This forced venture capitalists to undergo another time-consuming process of evaluating the fund’s portfolio and identifying which companies to support going forward. Some cash strapped portfolio companies needed immediate support, and venture capitalists did a large volume of “inside rounds,” where existing investors set the terms for new rounds into portfolio companies. Without external validation of a company valuation by a new investor, inside rounds require an internal review process that frequently results in dreaded “cram down rounds,” complex penalty terms, lower valuations, and smaller investment amounts. The average deal size shrank by 30 percent from Q1 08 to Q1 09.

まさにこの3点が今の米VC業界の苦境の原因を表していると言えそうだ。

まず、「LPが投資するな」と言っている。これが一番つらい。

VCは機関投資家などから資金を調達してファンドを立ち上げ、このファンドの運用者としての立場で投資活動を行う。自己資金での投資ではなく、人様のお金を運用している、という立場になるわけだ。

一般にファンド運用者をGP(General Partner)、出資者をLP(Limited Partner)と称し、VCがGPに、機関投資家などの出資者がLPになる。運用成績が良好であればLPが強硬な行動に出ることはあまりないが、運用成績が思わしくない昨今の状況ではLPとしても黙って見てられん、ということのようだ。

2つ目が会計基準の強化。

日本でも2008年に金融庁がファンドに対して規制をかけたが、米国でも一種の規制強化がなされつつあり、LPがVCに対して投資先企業をFAS 157基準に準じて評価するよう求めているという。FAS 157基準は上場に近い会社を評価する際には妥当だが、創業まもないベンチャー企業まで評価することについてはどうかという懐疑的な声が上がっている。しかし、LPが要求する以上、VCは投資したすべての企業の会計評価をせざるを得ない。評価作業に忙しくて、新しい投資に時間を振り向ける余裕がない、ということらしい。

「コンプライアンス栄えて国滅びる」なんてことにならないといいが。

3つ目が既存投資先企業への追加投資に忙しい。

多くの投資先企業の経営が思わしくないため、VCはサポートすべき投資先を選別した上で、残った企業に対して追加投資を行う作業を行うわけだが、苦しい局面での投資ラウンドは、投資条件が複雑になりがちで交渉も長引き、しかも少額の投資しかできないことが多い。とても新しいベンチャー企業への投資を検討している時間なんてない。

さらに、同じエントリーに下記のような気になる記述があるので引用させてもらう。これが本当に米VC業界で起こっているとしたら由々しきことだ。

I believe these are all early indicators that the overall asset class of “venture capital” is being abandoned by limited partners.

LPはVCファンドに出資した資産の多くを減損する兆候がある、というものだ。どの程度減損するかまでは記述がないが、大半を減損した場合、LPはそのファンドへの興味を失うこととなり、信用を失ったGPはますます積極的な手を打ちにくくなる、という悪循環に陥りかねない。

先週、New Yorkのダウ工業株30種平均は一時1万ドルの大台を超えるところまで回復した。そうした市場の回復がVC業界にも追い風となることを期待したい。

Twitterが今年9月にUS$100Mの資金を調達したようで、発行済株式の時価総額はUS$1B(約900億円)を記録したそうだ。このご時世にあって強気の価格だ。ネット上にTwitterのバリュエーションの推移が紹介されているので参照してみよう。

Twitterが今年9月にUS$100Mの資金を調達したようで、発行済株式の時価総額はUS$1B(約900億円)を記録したそうだ。このご時世にあって強気の価格だ。ネット上にTwitterのバリュエーションの推移が紹介されているので参照してみよう。

最近のコメント